全球铜市不确定因素渐增

- 国际

- 2025-01-07 08:28:05

- 15

本文源自:期货日报

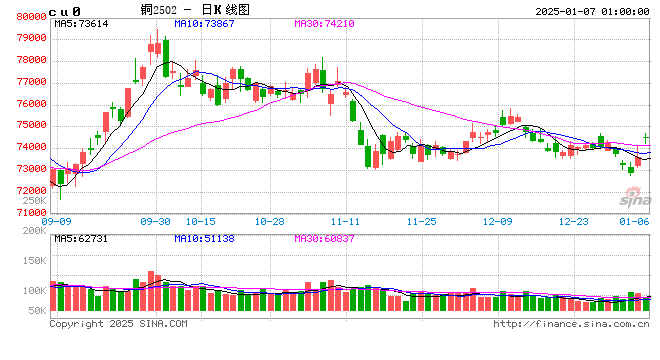

2024年12月铜价先扬后抑,截至12月31日,沪铜指数月度收跌0.03%。得益于2024年11月国内制造业PMI好转与国内重要会议带来的积极预期,2024年12月,沪铜主力合约最高涨至75860元/吨,较12月初上涨1660元/吨;进入12月下半月,海外市场开始转向交易美联储“鹰”派预期,美元指数连续走强对铜价形成压制,沪铜再度回落至2024年11月的震荡区间,主力合约最低触及73560元/吨。进入1月,来自海外宏观的不确定因素开始增多,而国内临近传统长假,暂时处在政策的空窗期,铜消费也逐步转入淡季,铜市场交易更偏谨慎。

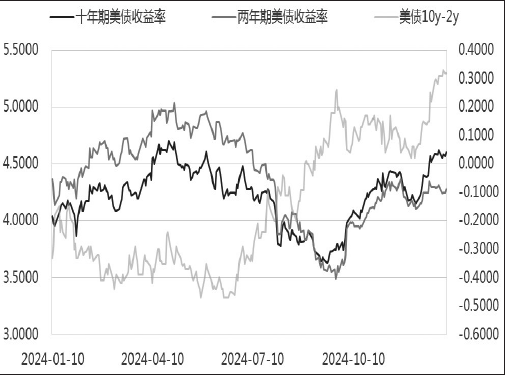

2024年12月19日,美联储议息会议如期降息25个基点,但削减了2025年的降息预期,点阵图预估降息次数从4次下调至2次,2025年利率中枢上提50个基点,至3.9%。美联储主席鲍威尔表示,“接近或已到达”放缓、暂停降息的节点,未来降息需要通胀取得新的进展。这也表明美联储货币政策的目标,从侧重稳定劳动力市场重新回到平衡通胀与就业。

美国通胀预期再度提高,美联储发出“鹰”派指引

本次美联储上调了2024年、2025年美国经济增长预期和通胀预期,2024年GDP增速预期上调0.5个百分点,至2.5%,2025年GDP增速预期上调0.1个百分点,至2.1%;2024年通胀预期上调0.1个百分点,至2.4%,2025年通胀预期上调0.4个百分点,至2.5%。结合市场表现来看,截至2024年12月31日,10年期美债收益率与2年期美债收益率利差达到0.32%,再次创下2024年的年内新高;10年期美债隐含通胀率达到2.34%,较2024年9月初创下的年内新低(2%)有所上移。因此,美联储仍然忌惮于通胀的韧性与通胀反弹的风险。

通胀来源可能是特朗普的移民政策和关税政策。根据美国人口普查局的数据,2024年美国人口增长约330万,其中移民占比接近85%,净国际移民正推动美国人口实现2001年以来的最快增长。净移民的增长缓解了美国劳动力市场的用工荒,对薪资增速和通胀压力起到了缓和作用。截至2024年10月,美国职位空缺数7744万个,较2024年年初减少1004万个;美国非农就业平均时薪同比增速也从2023年的年均4.52%下降至2024年的4%。美国当选总统特朗普曾多次表示计划收紧美国移民政策,美国劳动力市场可能重新面临“用工荒”的困境,这为美联储的降息路径增添了更多不确定性。

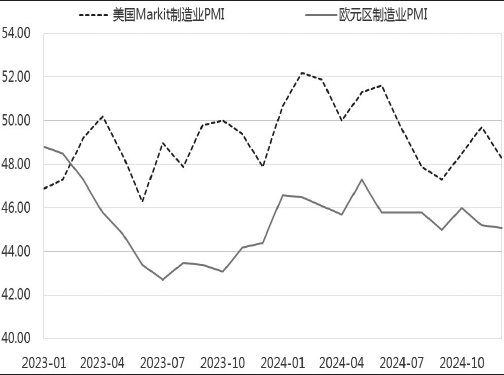

美欧制造业景气度回升之路坎坷,投机资金较谨慎

美欧制造业景气度的回升仍一波三折。2024年12月2日,标普全球公布的美国2024年11月制造业PMI终值达到49.7,已经接近荣枯线水平;2024年12月16日,标普全球公布美国2024年12月制造业PMI,再度回落至48.3,低于前值的49.7和预期的49.5。其中,制造业企业产出下滑明显,创下近4年来新低。美国2024年12月制造业景气度再度回落,而服务业PMI却录得58.5,创下2021年10月以来新高。美国内部经济结构持续分化,制造业景气度回升仍一波三折。此外,欧元区制造业景气度同样低迷。欧元区2024年12月制造业PMI初值为45.2,略低于预期的45.3,持平于前值。

海外投机资金仍表现谨慎。截至2024年12月底,COMEX非商业净多持仓1804张,较2024年11月底下降8121张;LME基金净多持仓20095手,较2024年11月底下降1598手。历史上投机资金的走向受美欧制造业PMI的影响较大,在制造业景气度仍相对低迷的情况下,投机资金依旧谨慎,风险偏好有所不足。

特朗普就职前后,关注宏观交易主题变化

1月20日,特朗普将宣誓就职,预计特朗普就职后将很快发起边境政策和移民驱逐政策,并宣布对非美经济体加征关税。其中,移民驱逐政策可能导致美国就业薪资上涨,从而强化服务业通胀的黏性,这也是海外担忧美国再通胀风险的主要原因。对非美经济体加征关税可能会带来美国商品通胀的上升,非美经济体也可能会采取主动贬值的货币政策对冲出口压力的上行;同时,关税政策的实施也对非美经济体的经济增速预期形成向下压力。美国本土的通胀预期上行与非美经济体经济预期的下修,可能导致美国与非美经济体利差的扩大,促成美元维持强势。因此,特朗普1月下旬就职前后,关税与再通胀是否会成为宏观交易主题并驱动美元进一步走强,是铜市场1月面临的又一个不确定性因素。

国内铜消费将转入淡季,现货市场面临季节性累库

受春节假期影响,1—2月通常为国内铜消费的季节性淡季,铜库存的季节性积累通常也从1月开始,到3月结束,在此期间现货市场升贴水多表现为重心下移。2019年至今,中国1#电解铜平均升贴水为138.6元/吨,其中1月平均升贴水为89.12元/吨,2月平均升贴水进一步下降至7.37元/吨,随后在3—4月分别回升至124.71元/吨和78.47元/吨,节奏上表现为先降后升,这也意味着春节假期前后来自现货消费的驱动较为有限。此外,从沪铜价格的季节性表现来看,2015—2024年,1月沪铜价格下跌次数为7次,涨跌均值为-1.39%。

留意海外宏观面风险,中长期铜价表现可期待

综上所述,进入1月后,铜市场不确定因素逐渐增多,谨慎对待为宜。一方面,2024年12月以来长端美债隐含的通胀预期逐步提高,美联储也在2024年12月议息会议中上调了2024年、2025年的通胀预期,点阵图对2025年的预估降息次数从4次下调至2次;另一方面,美欧制造业景气度的回升仍一波三折,2024年12月美国和欧元区制造业PMI仍处在收缩区间,海外投机资金也比较谨慎。同时,1月20日特朗普将宣誓就职,就职后关税政策和移民政策可能会快速落地,届时美元可能会面临进一步走强的风险。此外,进入1月国内铜消费也逐步转入消费淡季,微观消费对铜价的驱动将较为有限。因此,1月海外宏观环境带来的不确定性有所增加,企业仍需警惕短期风险释放对市场的影响。

中长期视角来看,铜价仍可期待。一方面,国内提振经济的政策正在相继推出,货币政策和财政政策定调更加积极,并且首次提出“超常规逆周期调节”,这也为2025年的宏观调控政策提供了更多想象空间,为经济发展注入更加强大的动力,这有利于提振铜的消费需求。另一方面,供应约束同样驱动铜价中长期重心上移。2024年12月5—6日,国内大型冶炼企业与Antofagastat敲定2025年铜精矿长单加工费Benchmark为21.25美元/吨与2.125美分/磅。2025年长单TC已经降至冶炼厂盈亏平衡线以下,2025年预计全球铜精矿缺口将扩大至80万吨,缺矿对冶炼厂的影响可能才刚刚开始。此外,以印度、东盟国家为代表的新兴经济体投资基础设施建设,同样对铜消费起到拉动作用,ICSG预计2025年新兴经济体的基础设施建设将贡献超过30万吨的铜消费增量,2025年全球消费增速将从2024年的2.2%进一步升至2.7%,在供应有约束、消费有增长的基准预期下,铜价中长期表现可期待。(作者单位:中州期货)

有话要说...