多家券商大手笔融资,为何年后抢发债?利率、规模、认购倍数都有看点

- 资讯

- 2025-01-10 14:33:04

- 15

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

转自:财联社

记者:林坚

近几日,券商发债融资的公告明显密集了!

仅从上交所情况来看,就至少包括招商证券(公司债,拟发行不超过200亿元)、大同证券(短期公司债,不超过7亿元)、光大证券(维权)(公司债,不超过100亿元)、国泰君安证券(公司债,拟发行不超过200亿元)等4家券商面向专业投资者非公开发行债券获得交易所反馈或受理,其中除了招商证券是2024年私募债,其他3家都是2025年私募债,发布时间集中在2025年1月初。私募债发行额度普遍在100亿-200亿元。

再看深交所,主要是公募债居多。包括东北证券(拟发行不超过20亿元)、西部证券(拟发行不超过10亿元)、第一创业证券(拟发行不超过15亿元,最终发行8亿元)均有2025年公司债的利率公布或者发行结果在1月9日披露。

此外,西部证券2025年面向专业投资者公开发行公司债券(第一期)(拟发行不超过10亿元)簿记建档时间也在1月9日宣布延长。长江证券2025年面向专业投资者公开发行永续次级债券(第一期)(拟发行不超过15亿元)票面利率公告在1月8日发布。

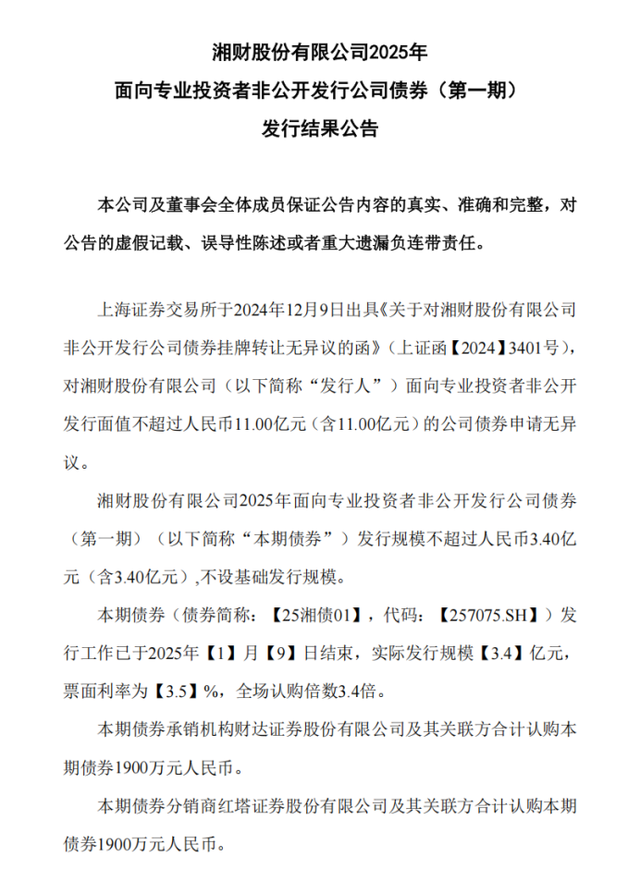

目前来看,湘财股份、银河证券2024年私募债已发行成功。根据上交所官网1月9日信息,湘财股份2025年面向专业投资者非公开发行公司债券(第一期)成功发行,债券简称25湘债01,主体评级AA+,发行规模3.4亿元,发行期限2+1+1年,票面利率3.5%,全场认购倍数达3.4倍。

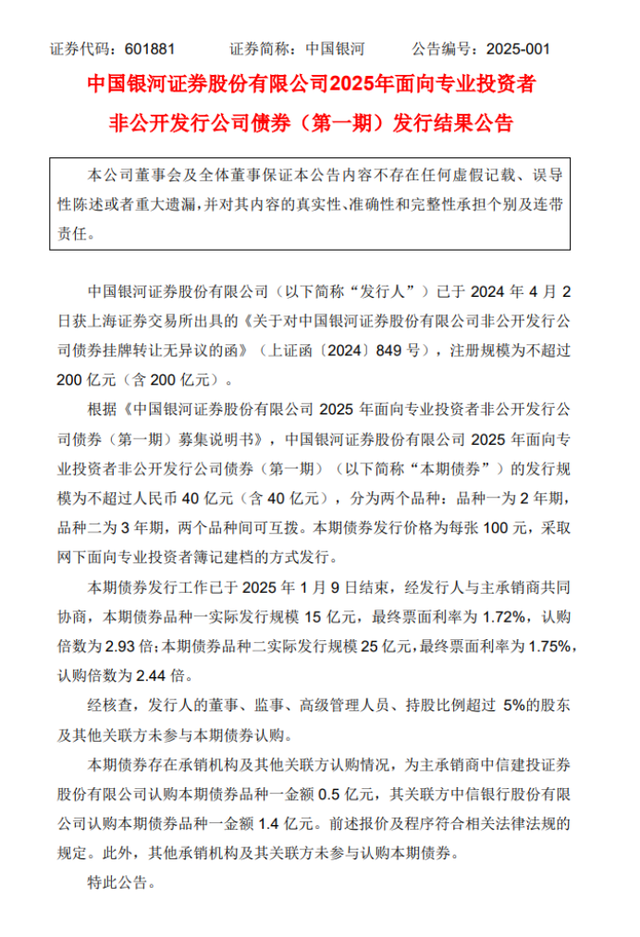

不仅如此,银河证券1月9日发布公告,公司2025年面向专业投资者非公开发行公司债券(第一期)债券发行工作已于1月9日结束。本期债券品种一实际发行规模15亿元,最终票面利率为1.72%,认购倍数为2.93倍;本期债券品种二实际发行规模25亿元,最终票面利率为1.75%,认购倍数为2.44倍。

市场利率较低,企业发债融资成本更加合理

先看原因,对于近期券商发债集中的情况,综合记者采访的情况来看,核心在于2024年12月底,投资机构的头寸相对紧张,但年后资金面相对宽松,市场利率较低,企业发债融资成本更加合理,券商也会抓紧时机集中发债融资。

湘财股份2025年面向专业投资者非公开发行公司债券(第一期)发行结果公告

银河证券2025年面向专业投资者非公开发行公司债券(第一期)发行结果公告

除了私募债发行情况,第一创业公募债发行成功。第一创业 2025 年面向专业投资者公开发行公司债券(第一期)发行规模原不超过15亿元(含15亿元),最终实际发行规模8亿元,其中品种一网下实际发行规模为 6亿元,票面利率为 2.10%,认购倍数为 1.3倍,品种二网下实际发行规模为2亿元,票面利率为1.94%,认购倍数为1.475倍。

发债情况如何?较为顺利,认购倍数高

还有不少券商披露了最新的进展。1月9日,财通证券公告,公司收到上交所出具的无异议的函,公司面向专业投资者非公开发行总额不超过50亿元的次级公司债券;2024年12月14日,兴业证券公告,公司收到上交所出具的无异议的函,公司将面向专业投资者非公开发行总额不超过100亿元的公司债券。

发行情况如何?以湘财股份为例,市场以发行利率区间下限超额认购,且全场认购倍数达3.4倍。业内人士认为,表明投资者对该债券的高度认可,反映出湘财股份在债券市场得到了充分的肯定。

值得一提的是,本次湘财股份私募债完成发行前,湘财股份最新引入了国资股东,2024年7月,持有湘财股份股本17.5%的第三大股东财商实业,变更为浙商资产的全资子公司浙商特资,至此湘财股份引入了国资股东浙商资产。不仅如此,同年9月,湘财股份第十届董事会第七次会议选举了陈健为公司第十届董事会董事长。从履历上看,陈健系浙商资产的副总经理。意味着,这是湘财股份董事长由浙江国资委派之后,公司成功发行的第一笔私募债。

若从2024年全年来把握的话,实际上,2024年以来券商发行债券的成本整体较去年有所下降,发债融资相较于其他融资方式的成本优势更为显著。数据显示,2024年券商发行证券公司债的平均票面利率为2.3%,低于2023年同期的2.99%;发行证券公司次级债的平均票面利率为2.59%,低于2023年同期的3.6%;发行证券公司短期融资券的平均票面利率为2.07%,低于2023年同期的2.54%。

多数券商的单笔发债额度集中在10亿元- 30亿元之间。部分大型券商或在特定时期有重大资金需求的券商,单笔发债额度较高。例如,招商证券2024年面向专业投资者非公开发行公司债券(第二期)(品种一),发行面额50亿元;中信证券2024年面向专业机构投资者公开发行公司债券(第一期)(品种一),发行面额也达到了30亿元。

具体来看,短期公司债券的利率普遍较低,不同券商发行的短期债券利率波动幅度不大,大多集中在1.8% - 2.3%的狭窄区间内;与短期债券相比,长期债券的利率普遍较高,此外,不同券商的长期债券利率存在一定的分化。如中金公司2024年面向专业机构投资者公开发行公司债券(第一期)(品种一),发行票面利率为2.39%;而一些中小券商或次级债券,利率则相对较高,如大同证券2024年面向专业投资者非公开发行次级债券(第一期),发行票面利率高达5.6%。

普通公司债券方面,中信证券作为龙头券商,其发行的多期公司债券利率均处于相对较低水平,像2024年面向专业机构投资者公开发行公司债券(第一期)(品种一),发行票面利率为2.68%。

永续次级债券方面,由于兼具债券和股权的特性,其利率在所有债券类型中通常是最高的,信达证券2024年面向专业投资者公开发行永续次级债券(第一期),发行票面利率为2.39%,在同类型债券中处于较高水平。

相较于其他融资方式,发债融资还具有能够避免稀释股东权益、融资期限和规模更为灵活多样、发行流程更为便捷高效等优点。不过也需要关注到,其实放大时间线,券商在发债融资、股权融资环节集体是有所回撤的。自2023年以来,监管部门屡屡发出倡议,倡导券商聚焦主责主业,坚持稳健经营,走资本节约型、高质量发展的新路。整体来看,券商对待发债融资的态度更为审慎冷静,积极响应走资本节约型、高质量发展之路等政策号召。

有话要说...