光大期货:3月11日能源化工日报

- 生活

- 2025-03-11 09:54:05

- 11

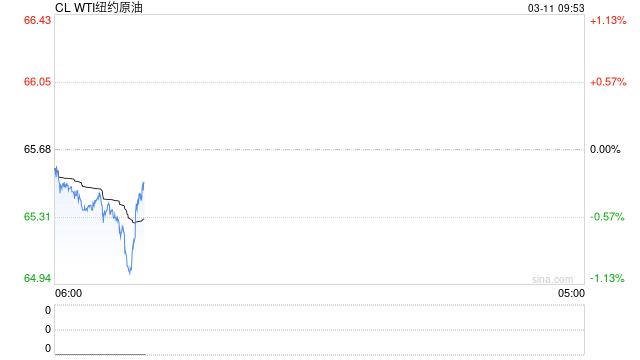

原油:

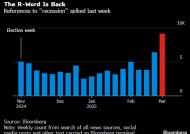

周一油价重心再度回落,其中WTI 4月合约收盘下跌1.01美元至66.03美元/桶,跌幅1.51%。布伦特5月合约收盘下跌1.08美元至69.28美元/桶,跌幅1.53%。SC2504以514.5元/桶收盘,下跌5.7元/桶,跌幅为1.10%。市场计价美国关税政策导致经济衰退的风险,在过去的六周里,美国总统特朗普多次对加拿大和墨西哥征收和推迟征收关税。目前的情况似乎反映了一种妥协。关税已经生效,但它们将不适用于北美贸易协定USMCA所涵盖的商品。原油和精炼产品都包含在USMCA中,因此,如果能源公司提交了适当的文件,它们应该能够满足认证要求,从而确保从加拿大和墨西哥分别征收的10%和25%的原油和精炼产品关税中解脱出来。面对如此反复的政策,市场承压运行,油价整体走势偏弱。

燃料油:

周一,上期所燃料油主力合约FU2505收涨1.3%,报3115元/吨;低硫燃料油主力合约LU2505收涨0.31%,报3551元/吨。低硫方面,由于西半球低硫市场现货供应充足,且受巴西到港量增加影响,3月抵运至新加坡的套利货物环比将增加约50万吨左右;同时,由于终端需求低迷,亚洲低硫燃料油市场结构进一步走低。高硫方面,受到美国对伊朗制裁进一步收紧的影响,供应方面的担忧再度加剧,但由于来自墨西哥的出口有望增加,因此供应实际受扰动的程度有待观察。短期FU或重回强势,LU则维持震荡偏弱状态。

沥青:

周一,上期所沥青主力合约BU2506收跌0.62%,报3505元/吨。进入3月,炼厂稳定复产中,供应端将小幅增加,随着气温回暖,终端项目恢复动工,但是受降雨天气影响南北方冷热不均,终端需求恢复的速度仍有待观察,沥青基本面整体呈现供需双增的局面。短期来看,沥青在供应增加和持续累库的压力之下基本面或较之前有所转弱,叠加成本端原油的支撑减弱,预计盘面或以震荡偏弱为主,关注油价的波动和下游需求恢复的情况。

橡胶:

周一,截至日盘收盘沪胶主力RU2505下跌280元/吨至17100元/吨,NR主力下跌225元/吨至14645元/吨,丁二烯橡胶BR主力下跌210元/吨至13400元/吨。昨日上海全乳胶16550(-300),全乳-RU2505价差-640(-15),人民币混合16700(-300),人混-RU2505价差-490(-15),BR9000齐鲁现货13740(-10),BR9000-BR主力210(+155)。目前国内产区物候相对较好,落叶节奏较好,前两个月天胶进口量同比增长幅度在23%附近,进口量有所补充,下游需求提振有限。供需双弱下,胶价震荡偏弱,成本原料无大幅跌幅以及外围宏观相对稳定下,胶价或万七存在一定支撑。后续关注开割物候条件。关注近期到港情况。

PX&PTA&MEG:

TA505昨日收盘在4826元/吨,收跌0.78%;现货报盘贴水05合约34元/吨。EG2505昨日收盘在4475元/吨,收跌1.39%,基差减少0元/吨至38元/吨,现货报价4549元/吨。PX期货主力合约501收盘在6716元/吨,收跌0.65%。现货商谈价格为831美元/吨,折人民币价格6871元/吨,基差收窄50元/吨至101元/吨。江浙涤丝产销局部回升,平均产销估算在150%偏上。3.10华东主港地区MEG港口库存约75.7万吨附近,环比上期下降0.2万吨。低加工费下TA开始落实检修,下游需求在恢复,但终端开工仍不足往年同期,下游聚酯工厂原料库存出现去化,但仓单数量持续增加,市场在检修逐步落实之后,关注市场对于仓单的消化情况。TA预计维持去库,若成本端原油止跌,TA价格跌幅有限。煤制开工周环比抬升,海外欧洲地区升水国内乙二醇价格继续走扩,远期到港货源分流预期加强,下游国内需求跟进有限,港口库存也出现下滑,短期预计港口库存维持累库,对于乙二醇价格来讲易跌难涨。

甲醇:

周一,太仓现货价格2675元/吨,内蒙古北线价格在2280元/吨,CFR中国价格在295-300美元/吨,CFR东南亚价格在370-375美元/吨。下游方面,山东地区甲醛价格1155元/吨,江苏地区醋酸价格2800-2870元/吨,山东地区MTBE价格5800元/吨。供应端由于甲醇生产企业利润良好,国内甲醇生产同比高位运行,但随着检修装置的逐步增加,后续将环比回落,海外供应目前同比下降,预计到港量也将维持低位。需求端随着MTO装置复产,以及传统下游开工缓慢回升,短期或维持稳定。综合来看,国内产量季节性下降,需求呈现稳中回升的态势,预计内地库存下降,而港口MTO装置复产将开启去库,预计甲醇价格维持震荡偏强走势。

聚烯烃:

周一,华东拉丝主流在7320-7460元/吨,利润方面,油制PP毛利-180.26元/吨,煤制PP生产毛利735.87元/吨,甲醇制PP生产毛利-1199.33元/吨,丙烷脱氢制PP生产毛利-589.72元/吨,外采丙烯制PP生产毛利-262.27元/吨。PE方面,HDPE主流价格8292元/吨,LDPE主流价格9150元/吨,LLDPE主流价格8834元/吨;利润端,油制聚乙烯市场毛利为229元/吨;煤制聚乙烯市场毛利为1841元/吨。基本面方面,供应端维持在较高水平,但开始有部分炼厂检修,预计供应将维持小幅震荡,需求端下游开工恢复速度预计放缓,因此补库需求边际走弱,因此短期库存下降速度预计放缓,价格或震荡偏弱。

聚氯乙烯:

周一,华东PVC市场价格暂稳,电石法5型料4850-5000元/吨,乙烯料主流参考5150-5400元/吨左右;华北PVC市场价格略有调整,电石法5型料主流参考4880-5010元/吨左右,乙烯料主流参考5060-5270元/吨;华南PVC市场价格稳中上调,电石法5型料主流参考5070-5120元/吨左右,乙烯料主流报价在5160-5270元/吨。供应方面,原材料价格走弱,烧碱价格企稳,炼厂并未开启大规模检修。需求方面,国内房地产施工快速回升,带动管材和型材开工率上涨,但后续增速将放缓,需求边际量走弱,出口在政策落地后,会阶段性走弱。综合来看,供给维持稳定而需求增速将放缓,后续去库压力较大,预计价格震荡偏弱。

尿素:

周一尿素期货价格宽幅波动,主力合约收盘价1778元/吨,日涨幅0.23%。现货市场继续探涨,主流地区现货价格上调10~40元/吨,山东地区价格上涨10元/吨至1820元/吨。近期尿素供应高位徘徊,日产量围绕20万吨附近波动,昨日19.97万吨,日环比提升0.3万吨。周末期间部分厂家低价货源成交有所提升,支撑厂家涨价心态。但涨价后成交氛围再度受到抑制,昨日国内各地区产销均不足100%。再加上部分北方主流地区环保对工业生产限制仍存,尿素工业需求也受到抑制。整体来看,短期尿素市场驱动有限,供需两端持续博弈,盘面延续宽幅波动趋势。后期随着春耕用肥旺季临近,尿素价格将由需求主导。关注尿素日产水平、现货成交情况。

纯碱:

周一纯碱期货价格区间震荡,主力合约收盘价1434元/吨,跌幅1.38%。现货市场走势偏弱,个别企业价格小幅调整。沙河地区重碱价格1419元/吨,日环比跌4元/吨。近期河南、江苏地区纯碱装置逐步降负荷、检修,纯碱供应水平有望进一步回落。需求端表现平淡,整体按需跟进为主,盘面昨日下行后期现成交良好。纯碱企业产销尚可,库存昨日继续下降1.2%。整体来看,纯碱供应下降、企业去库等利好继续支撑市场低价成交,但目前基本面好转幅度有限,对期价驱动也较为有限。预计短期纯碱期货盘面延续宽幅震荡趋势,关注装置检修力度、下游需求跟进情况。

玻璃:

周一玻璃期货价格明显下跌,主力05合约收盘价1143元/吨,跌幅4.19%。现货市场继续偏弱运行,昨日国内浮法玻璃市场均价下跌13元/吨至1290元/吨。玻璃供应低位继续回升,昨日浮法玻璃日产量15.82万吨,日环比提升0.1万吨,供应支持力度再度减弱。需求端仍是限制市场的核心因素,终端及下游深加工进展缓慢,导致中下游对原片玻璃拿货积极性不高。昨日各地区产销率均维持8-9成左右,湖北地区达到103%。玻璃库存持续累积,厂家为缓解库存压力或再度让利出货,进一步压制玻璃价格。整体来看,玻璃供需压力仍偏高,市场若无新增利好因素则将延续偏弱状态,后期关注旺季需求表现能否给市场带来托底效应,另需关注玻璃成本支撑、现货成交跟进情况。

烧碱:

周一烧碱期货价格波动幅度扩大,日内先涨后跌,主力合约收盘价2780元/吨,跌幅1.91%。现货市场多数稳定,部分规格产品价格小幅探涨。昨日山东地区32%离子膜碱价格990元/吨,日环比涨10元/吨,国内32%离子膜碱均价3290元/吨,日环比持平。近期市场对部分氯碱装置检修的担忧情绪提升,但计划内检修较为分散且产能不大。烧碱非铝需求逐步释放,部分区域走货好转,但主力下游送货量快速降至低位,库存偏低的氯碱企业仍有挺价心态。液氯需求依旧疲软,厂家补贴价格也仍维持高位,局部补贴额度有所收窄,不利于烧碱成本支撑及企业负荷调整。整体来看,烧碱期货价格短期不具备趋势性行情,盘面或进入盘整阶段,后期关注氯碱装置检修情况、供需博弈情况,另需关注商品市场整体走势。

有话要说...